文|刀客

7月18日,Netflix公布了第二季度的业绩报告:全球订阅用户数量新增810万,低于第一季度的 930 万。Netflix也透露明年将停止定期报告公布新增用户的数据。这似乎变相说明,订阅用户不再是业绩增长的亮点。

广告业务变得前所未有地重要。不过根据广告市场分析机构eMarketer的预测,今年Netflix的美国广告收入只有 9.5 亿美元,这仅仅占美国视频广告总支出的 0.9%。考虑到Netflix是在2022年底启动广告业务的,所以基数很低还算有情可原。

近段时间来,一向对广告业务非常佛系的Netflix,不断更换广告业务高管、卷入亚马逊发起的价格战、更改订阅套餐、自建广告系统……总之Netflix像打了鸡血一样,对广告开始变得激进起来。

01卷入广告价格战在美国,流媒体服务已经成为一个竞争惨烈的红海市场,平台不断开放含广告的会员订阅套餐,商业流量的供给不断增加。

在强敌环伺视频广告市场上,Netflix正在面对来自亚马逊咄咄逼人的猛烈进攻。

今年的1月29日,亚马逊旗下流媒体服务Prime Video的广告服务正式上线,将广告观看设为用户的默认选项。也就是说,所有Prime的订阅会员都自动看到含广告的视频内容。

这是一个大杀招,要知道Netflix等流媒体服务商都保留着昂贵的无广告订阅套餐,这是一项重要的现金流。

然而在电商领域习惯了大杀四方的亚马逊,在广告市场直接掀了桌子,打起了CPM(千人广告成本)的价格战。

迪士尼在最初向广告商及其代理公司推介时,希望其流媒体服务 Disney+ 的 CPM 为 50美元,Netflix在22年底进入广告市场的时候,报价接近60美元。而亚马逊刚进入市场,报价直接就对半腰斩,直接用大约 30 美元的 CPM,这让大量广告主纷纷涌向了Prime Video。

结果就是,亚马逊第一季度的广告收入增长了 24%,达到 118.2 亿美元,其中Prime Video广告业务的贡献不小。

尽管亚马逊提供每月额外支付 2.99 美元即可无广告观看的服务,但第三方机构eMarketer预测,80%的Prime Video用户会选择含广告的订阅套餐。因为亚马逊为了用户体验,提供的广告点位和广告时长都比普通电视少很多。

几乎一夜之间,亚马逊成为了流媒体广告市场的最大搅局者。

Netflix自然首当其冲,被迫卷入价格战:CPM降至约29-35 美元,远低于它之前试图进入广告市场时预期的 55 至 65 美元。

这对精打细算的广告商来说,当然是个好消息。

目前在整个市场上,只剩下Apple TV+ 还没有接入广告服务。不过今年 3 月,苹果又聘请了NBCUniversal 资深广告主管 约瑟夫·卡迪 (Joseph Cady),这再次引发了有关苹果将推出广告支持的服务的传言。如果未来Apple TV+也进入广告市场,优质流量供给又将增加,Netflix的CPM的价格战还要持续一段时间。

02 扩充广告库存之前,Netflix用户能选择的订阅套餐有4个:

1、带有广告的「标准版」,套餐价格为每月 6.99 美元;

2、每月收费 11.99 美元的「基本版basic」无广告订阅服务;3、无广告「标准版」套餐价格为 15.49 美元;4、无广告+超高清的优质版 Premium,价格为 22.99 美元。

为了扩大广告库存,当务之急就是要扩大含广告套餐的付费用户,为此Netflix做了三个关键动作。

KR1:淘汰basic版无广告套餐在今年7月份,Netflix逐步取消最便宜的11.99美元无广告套餐。不难看出,Netflix刻意增加了无广告和含广告套餐的价格差进一步拉大,要么用户每个月多花3.5美元,选择标准版套餐,要么选择带有广告的6.99美元套餐。

KR2:打击密码共享为了扩大可做广告商业化的流量池,扩充广告库存,Netflix通过打击用户的密码共享行为:一个账户只能在一个家庭成员中使用。在美国,付费用户可以在自己家庭以外添加一名成员,但需每个月需要额外支付至少 7.99 美元

这显然进一步抬高了无广告用户的观看成本,用户为了省钱自然还是要选择价格更便宜的6.99含广告套餐。

KR3:捆绑销售策略美国的流媒体平台在订阅服务的销售上,平台之间的捆绑销售策略非常盛行。

但是Netflix还是非常谨慎,它的考量是首先要确保捆绑销售不会削减其现有的订阅用户群。而且捆绑服务的意义在于用更低的价格兜售给用户,这无疑会降低Netflix的利润率。

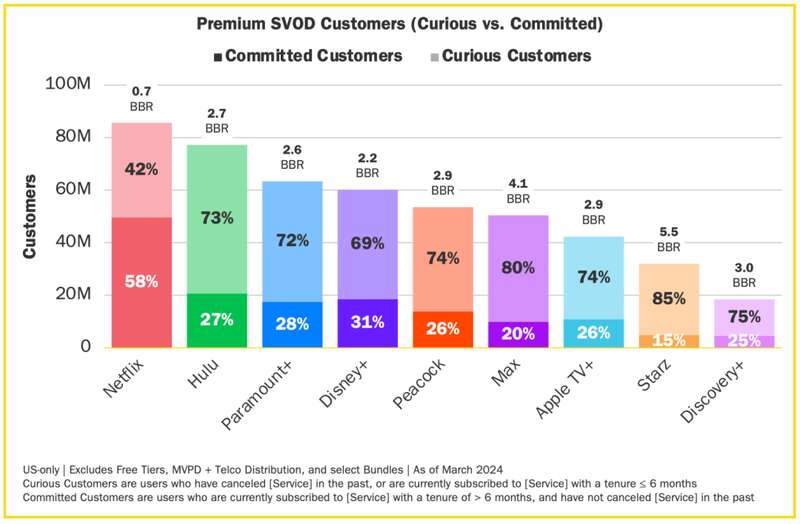

订阅研究公司 Antenna在6月的一份报告,与其他流媒体平台相比,Netflix 的长期订阅用户占比明显高于新订阅用户或之前退订过的用户,如果Netflix开放绑定销售,会让大量订阅用户转向价格便宜的捆绑套餐。

不过为了扩大广告套餐的订阅,Netflix也做出了让步。比如美国移动运营商Verizon 就推出了一种捆绑服务,它结合了广告支持版本的Netflix和华纳兄弟探索频道的Max会员,每月10美元。

经以上的努力,今年二季度,Netflix的含广告的订阅套餐用户量环比增长了 34%,且越来越多的新注册用户更青睐含广告会员套餐:2023 年第三季度支持广告套餐用户占比为 30%,今年Q2就已经有45%的比例了。

03 自建广告系统前面提到,Netflix的广告业务的基数太低了,还尚未从营收的层面真正证明自己。

CFO诺伊曼称要到2026年广告才会成为收入的“重要贡献者”,这令投资者感到失望。

确实,Netflix在广告业务上的行军速度实在是太慢、太龟速了。

当Prime 和 Disney+ 都已经通过程序化渠道去销售广告库存的时候,Netflix 迟迟没有动作,预计在今年 8 月份才接入程序化购买渠道。

缓慢的业务进度与高管团队频繁变动有关。

在执掌Netflix刚刚起步的广告业务还不到两年,2023年全球广告总裁Jeremi Gorman 在入职一年后离职,广告销售副总裁Peter Naylor将于近期离职。

该公司在不到一年的时间内第二次调整了广告业务管理团队。

反映出Netflix对广告业务没有一个成熟的认知。Gorman曾经是亚马逊广告业务的早期员工,后来任snap的首席商务官;Naylor曾经在NBCUniversal、Snap 和 Hulu 担任过高级广告销售职务,两人看上去履历完美,但他们的优势是在广告行业有广泛的人脉,擅长大客户销售。

但Netflix频繁扩充广告库存、为了使在效果广告上有所作为,效果营销不依赖客情关系,重要是广告产品和技术带来的营销效率的提升,这个是Naylor和Gorman不擅长的。

高管团队的频繁变动,也体现了Netflix在广告业务上,心态上的焦虑和战略上的摇摆。

比如Netflix与微软的合作就一直处于分分合合的关系。

5月的时候,Netflix宣布要结束和微软的合作,自建广告技术平台,这个平台将与The Trade Desk、Google Display & Video 360和Magnite合作,提供程序化广告解决方案。

脱离微软并建立自己的平台好处有很多,内部平台可以为广告主提供更好的数据和效果,增强的广告衡量和验证功能,可以提高广告活动的有效性,从而进一步增强 Netflix 对广告主的吸引力。

当行业满心期待Netflix能为流媒体广告技术发展的时候,就在今年7月,Netflix又宣称与微软扩大合作关系,以管理平台上的联网电视 (CTV) 广告。

显然,Netflix有自建广告技术栈的野心,但是心有余而力不足,一方面这种合作关系可能会降低 Netflix 广告业务的利润,另一方面可以帮助其快速进入需求旺盛的 CTV 市场。

Netflix的持续摇摆,使其广告业务方向并不明晰,进展极为缓慢,自建的广告平台要在 2025 年底才能在全球推出。要知道,亚马逊刚半年的时间,prime的广告业务已经高歌猛进了,谁能保证一年半之后,流媒体的天没有变呢?

04 广告时代回归了?流媒体平台最初就是广告模式,后来发展到Netflix的时候,订阅模式一直处于上风。

不过现在风向有了一些变化,订阅模式也遇到了困境。随着越来越多的流媒体服务涌现,用户需要为多个平台支付订阅费用,这不仅导致订阅的疲劳,而且很多用户因高昂的总费用而选择退订。据德勤的报告,有44%的用户在过去6个月内取消了订阅服务。

现如今,连订阅模式的老大哥Netflix都要大张旗鼓地赚广告费了,这无疑昭示着:流媒体平台从订阅开始向广告模式有一定程度的回归。

反观国内在线视频平台,广告业务不断被挤压。爱奇艺的广告营收多年来持续下滑:2019年广告收入为83亿元人民币,贡献了28.6%的营收;到2023年广告收入降到了62亿元,贡献度已经下滑到19.4%了,终究没能买进广告收入的百亿俱乐部。

不过这与不同的市场环境有关。做付费视频会员,国内只有爱优腾芒,顶多再加上B站,市场竞争并不激烈,大家做会员市场都能有饭吃;而在广告市场,要面临抖音、视频号、快手等强势广告平台的竞争。

而美国,有10几家主流的流媒体平台,竞争卷出天际,所以平台不仅要做付费会员,还要卷广告收入。

我也发现,国内部分的品牌广告主开始从短视频平台,回归到在线视频,尤其是剧集招商接连破行业纪录。而且,很多在线视频平台都在积极布局程序化广告产品,拓展效果广告的增长空间,并且取得了还不错的成绩。

这些都是在线视频广告市场的积极信号,或许不久的将来,爱优腾还将重现广告主扎堆的场景。

Advertisements